Itaú é o banco que mais ganha com fundos que rendem abaixo da inflação

Sílvio Guedes Crespo

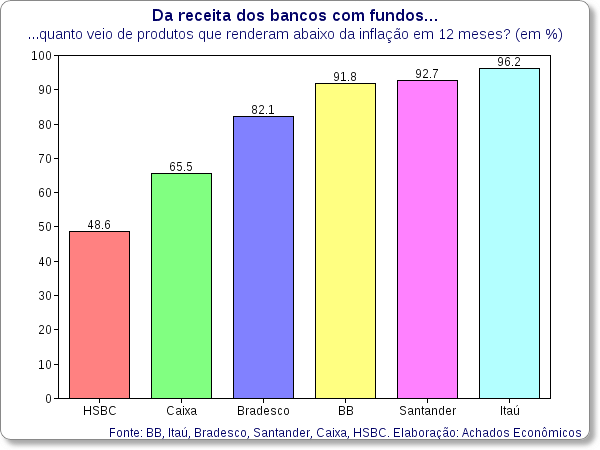

O Itaú é o conglomerado financeiro que mais faturou com fundos de investimento que não conseguiram manter o poder de compra dos seus clientes, de acordo com levantamento feito pelo blog Achados Econômicos, junto aos seis maiores bancos do país.

Nos últimos 12 meses, de 39 fundos de Renda Fixa e DI que o banco mantém à disposição de pessoas físicas, apenas três atingiram uma rentabilidade líquida acima da inflação no período, que foi de 5,86% ao ano pelo IPCA (Índice de Preços ao Consumido Amplo).

Os 36 fundos que levaram os cotistas a perder poder aquisitivo têm um patrimônio líquido total de R$ 43 bilhões. Somando a receita que cada um deles tem com taxa de administração, o banco faturou R$ 492 milhões com esses investidores. Portanto, os produtos do Itaú que perderam para a inflação foram responsáveis por 96% da receita dessa instituição financeira com fundos.

Procurado pelo blog, o banco informou que seus clientes podem optar por fundos com taxas menores mesmo se fizerem uma aplicação inicial abaixo do mínimo necessário. Por exemplo, uma pessoa pode aplicar apenas R$ 2 mil em um fundo que exija investimento inicial de R$ 10 mil, desde que ela tenha mais R$ 8 mil em outros produtos do banco (veja detalhes mais abaixo).

Procurado pelo blog, o banco informou que seus clientes podem optar por fundos com taxas menores mesmo se fizerem uma aplicação inicial abaixo do mínimo necessário. Por exemplo, uma pessoa pode aplicar apenas R$ 2 mil em um fundo que exija investimento inicial de R$ 10 mil, desde que ela tenha mais R$ 8 mil em outros produtos do banco (veja detalhes mais abaixo).

O segundo banco que mais conseguiu ganhar dinheiro em cima de clientes que perderam poder aquisitivo foi o Santander, onde 93% da receita com fundos de Renda Fixa e DI veio de produtos que perderam para a inflação.

Em seguida, aparecem o Banco do Brasil (92%), o Bradesco (82%) e a Caixa Econômica Federal (65%).

O HSBC foi o único, entre os seis maiores, em que os fundos com rendimento abaixo da inflação representaram menos da metade (49%) da receita.

Em termos absolutos, o BB faturou R$ 576 milhões com fundos de rendimento real negativo, maior valor entre os seis conglomerados analisados. Mas o banco é o maior do país, então a melhor comparação é a proporcional, apresentada no gráfico acima.

Pelo critério do ganho absoluto, o Itaú ficou em segundo (R$ 492 milhões), seguido por Bradesco (R$ 378 milhões), Santander R$ 341 milhões), Caixa (R$ 195 milhões) e HSBC (R$ 101 milhões).

Os dados mostram que, se para o investidor pessoa física ficou complicado manter o poder de compra, para as instituições administradoras de fundos não foi tanto assim. Caso elas reduzissem o custo, ganhariam menos no curto prazo, mas seus clientes perderiam menos.

Cenário difícil

Anteontem, este blog mostrou que, no total, os seis maiores conglomerados financeiros do país tiveram, juntos, uma receita de mais de R$ 2 bilhões nos últimos 12 meses com fundos que não foram capazes de manter o poder de compra dos clientes.

Vou aqui reafirmar que, nos últimos meses, não foi fácil para banco nenhum oferecer boa rentabilidade aos seus clientes. Primeiro, porque a inflação estava em aceleração, atingindo um pico de 6,7% nos 12 meses encerrados em junho.

Em segundo lugar, a taxa básica de juros (a Selic), referência para a rentabilidade de inúmeros papéis, estava em patamar relativamente baixo até março (7,25% ao ano).

Terceiro, como a Selic subiu muito rápido, o preço de vários títulos público prefixados caiu, levando prejuízo aos investidores que precisaram vendê-los (em outra ocasião expliquei como o aumento do juro básico pode fazer o investidor de renda fixa perder dinheiro).

Bons resultados

Nesse cenário de inflação alta e juros baixos, a taxa de administração acabou fazendo uma grande diferença para os investidores. Só os fundos com as menores taxas conseguiram oferecer rentabilidade acima do IPCA.

O HSBC e a Caixa se sobressaíram por causa disso. No primeiro, a taxa de administração média, ponderada pelo tamanho dos fundos, é atualmente de 0,76% ao ano. No segundo, de 0,77%.

TAXA MÉDIA DE ADMINISTRAÇÃO DOS FUNDOS DE INVESTIMENTO

| Banco | Taxa de administração (% ao ano) | Taxa dos fundos que perderam para a inflação (% ao ano) | Taxa dos que bateram a inflação (% ao ano) |

| HSBC | 0,76 | 1,52 | 0,52 |

| Caixa | 0,77 | 1,11 | 0,49 |

| BB | 1,09 | 1,21 | 0,50 |

| Itaú | 1,10 | 1,14 | 0,65 |

| Santander | 1,30 | 1,55 | 0,43 |

| Bradesco | 1,55 | 2,24 | 0,64 |

| MÉDIA | 1,36 | 0,5 | 1,08 |

A baixa taxa de administração média do HSBC se deve, provavelmente, ao fato de ele trabalhar com clientes de renda mais alta. Quanto maior é o aporte de cada investidor, mais barata é a administração do fundo. Dá muito mais trabalho gerir um fundo com 50 mil cotistas do que um com 500. Na média, a taxa de administração do HSBC foi de 0,73% nos últimos 12 meses.

Dos 18 fundos do HSBC que entraram nesta análise, sete são do segmento “Premier”, exclusivo para quem tem renda acima de R$ 10 mil ou investimentos superiores a R$ 100 mil. Um deles tem uma taxa de administração de 0,2% ao ano – a mais baixa encontrada neste estudo. Só que a aplicação inicial mínima é de R$ 5 milhões.

A Caixa, que cobrou a segunda menor taxa de administração, não é um banco focado em clientes endinheirados – ao contrário. A instituição, que é 100% estatal, pode ter decidido reduzir sua margem de lucro, subordinando critérios de mercado a decisões de políticas públicas. Ou então espera ganhar menos com cada cliente, mas aumentar o número deles e garantir uma boa receita total.

Más escolhas

Antes que se atirem pedras nos bancos que estão cobrando caro, não custa lembrar que o cliente tem ao menos parte da culpa. Por que alguém manteria seus recursos em um fundo com taxa de administração de 5% ao ano hoje em dia?

Talvez por distração ou falta de conhecimento? Pode ser. Mas o fato é que existem atualmente R$ 3,6 bilhões aplicados no fundo Santander Classic DI, que cobra 5% anuais dos cotistas. Por causa disso, gerou um rendimento de apenas 2,1% aos investidores nos últimos 12 meses, bem abaixo da inflação. Enquanto os clientes perderam poder aquisitivo, o Santander embolsou R$ 177 milhões somente com esse produto.

Esse fundo foi criado em janeiro de 1999. Naquela época, uma taxa de administração de 5% ao ano o juro não incomodava tanto porque o juro básico estava em 29%. Ou seja, o investidor da renda fixa ganhava muito.

Hoje, outros produtos fazem mais sentido. Quem aplicou, por exemplo, no FIC Premium Referenciado DI, da Caixa, pagou uma taxa de administração de 0,3% e obteve uma rentabilidade líquida de 6,19%.

Outro lado

Procurado pelo blog, o Itaú fez o seguinte comentário: “O Itaú Unibanco busca sempre oferecer as melhores rentabilidades para os clientes, por meio de uma qualificada equipe de gestores. O banco ainda avalia as taxas de seus fundos rotineiramente e seus clientes podem ainda optar por fundos com taxas menores mesmo que a quantia inicial a aplicar seja menor que o valor mínimo exigido no produto, pois o banco considera para esse valor mínimo o volume global de investimentos que a pessoa tem com a instituição”.

O presidente da BB DTVM, gestora de recursos do Banco do Brasil, Carlos Takahashi, disse que a redução de custos para o cliente é uma “busca constante” da empresa e acrescentou que a instituição administradora e gestora de fundos tem diversos gastos. Disse, ainda, que no atual patamar da taxa básica de juros, “os fundos de renda fixa passam a ser uma alternativa novamente para o investidor”.

Os demais bancos não se pronunciaram.

Metodologia

O levantamento considerou todos os fundos de investimento das categorias Renda Fixa e DI abertos para novos aportes (ainda que fechados para novos clientes) e disponíveis para pessoas físicas, com exceção do segmento ''Private'', voltado para o público de altíssima renda.

Foram desconsiderados os fundos de curto prazo, pois o objetivo era examinar a rentabilidade em 12 meses. Também não entraram os aqueles lançados há menos de um ano.

Para o cálculo do rendimento líquido, foi usada a alíquota de 17,5% de Imposto de Renda. A taxa de administração média dos bancos foi ponderada pelo patrimônio líquido dos fundos por eles administrados.