Títulos do Tesouro Direto chegam a render 11% em um mês; conheça os papéis

Sílvio Guedes Crespo

Receba atualizações do blog Achados Econômicos pelo Facebook

Quem comprou títulos do Tesouro Direto atrelados à inflação há 30 dias teve uma das melhores rentabilidades que se pode obter com renda fixa hoje.

Alguns papéis chegaram a render mais de 5% em um único mês, sendo que um deles – a NTN-B Principal com vencimento em 2035 – teve uma alta de 11,12%.

O motivo foi a sinalização, pelo Banco Central, de que deve parar de aumentar a taxa básica de juros, a Selic, explica o economista Pedro Raffy Vartanian, professor na Universidade Presbiteriana Mackenzie (leia entrevista abaixo).

Mas antes de sair comprando os papéis, é preciso ter em mente que essa taxa de rentabilidade não ocorre sempre. Ao contrário, varia muito. No ano passado, alguns títulos chegaram a cair mais de 20%. O mesmo papel que rendeu 11,12% nos últimos 30 dias ainda acumula uma queda de 21% em 12 meses.

De qualquer maneira, para quem faz um investimento de longo prazo, vale a pena manter os papéis em mãos mesmo quando eles caem, porque, na data de vencimento, o aplicador vai recuperar o dinheiro e ganhará os juros.

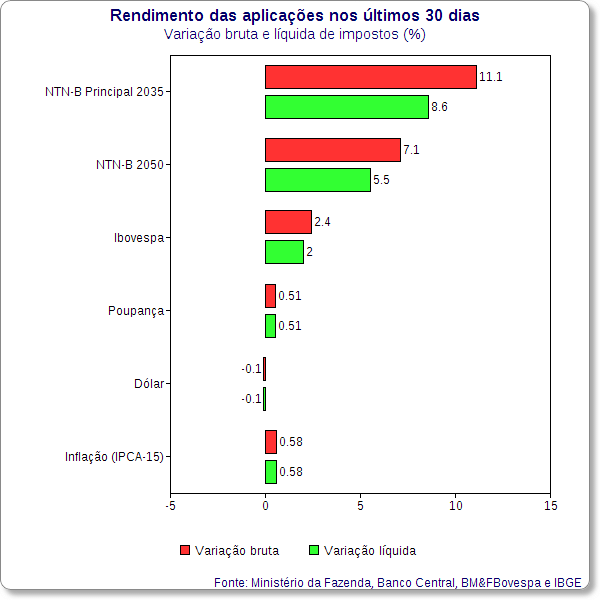

O gráfico abaixo compara as variações de preço dos dois títulos do Tesouro que tiveram o maior rendimento no mês com outras aplicações financeiras.

Se a pessoa comprou o papel há 30 dias e vendeu ontem (portanto, antes do vencimento), ela pagou 22,5% de Imposto de Renda e teve o rendimento apontado no gráfico. No entanto, para quem carregar os títulos do Tesouro até o prazo final, a alíquota passa a ser de 15% e incidirá sobre a rentabilidade total que o investidor teve desde o momento da compra e, dessa forma, não dá para calcular com antecedência.

Conheça os papéis

Os títulos do Tesouro Direto podem ser indexados a um índice de inflação, podem ser pré-fixados ou podem ser pós-fixados.

Os papéis indexados à inflação são a NTN-B (Nota do Tesouro Nacional tipo B), que oferece um rendimento acima do índice oficial de inflação (o IPCA), e a NTN-C, que paga uma taxa acima do IGP-M, o indicador de preços calculado pela Fundação Getulio Vargas.

Existem dois tipos de NTN-B: a chamada ''Principal'', que paga os juros somente na data de vencimento, e a comum, que remunera o investidor de seis em seis meses. Ambos são bons para quem busca um rendimento acima da inflação e pode carregar o papel até a data de vencimento.

Os papéis pré-fixados são as LTN (Letras do Tesouro Nacional) e as NTN-F. Eles pagam uma taxa superior à Selic no momento da compra. A mesma taxa é mantida até a data de vencimento, mesmo que, ao longo do tempo, o Banco Central altere a Selic.

Por fim, os títulos pós-fixados são as LFTs (Letras Financeiras do Tesouro), que variam conforme a taxa Selic. Quem escolhe esses papéis ganha mais quando a taxa Selic sobe. Já se a Selic cai, os mais beneficiados são os que escolhem os papéis atrelados à inflação ou os pré-fixados.

Como ninguém sabe, ao certo, o que vai acontecer com a Selic até o vencimento dos títulos (há papéis que só vencem em 2050), o mais recomendado para pequenos investidores é diversificar.

Entrevista

O economista Pedro Vartanian, do Mackenzie, concedeu a entrevista abaixo ao blog Achados Econômicos.

Por que alguns títulos públicos subiram tanto nos últimos 30 dias?

Eles subiram em função de uma expectativa menor da taxa Selic nos próximos meses. Os títulos que subiram mais são os títulos que têm um prazo mais longo. Isso tudo por causa de uma sinalização do BC de interromper o ciclo de alta da Selic.

Qual a perspectiva o senhor tem para os títulos do Tesouro Direto?

Nos próximos meses, deve haver uma relativa estabilidade nos preços, com uma remunerção muito próxima à da taxa Selic ao mês.

Para quem pode carregar o título até a data do vencimento, quais papéis você recomenda?

É importante fazer uma diversificação com os títulos. Tudo depende dos objetivos do investimento. Se o investidor tem certeza de que não vai precisar do dinheiro no curto prazo, vale a pena misturar tudo, comprando um terço de títulos indexados à Selic, um terço dos indexados à inflação e um terço em pré-fixado.

Se precisar do dinheiro no curto prazo, é mais recomendável privilegiar os títulos indexados à taxa Selic, ou como alternativa, a NTN-B com vencimento em 2019.