Mais de 90% dos fundos de renda fixa perdem para poupança e inflação

Sílvio Guedes Crespo

Atualizado às 9h33 (acrescentado índice oficial de inflação)

Mais de 90% dos fundos de renda fixa oferecidos pelos grandes bancos de varejo às pessoas físicas renderam menos que a poupança e não acompanharam a inflação nos últimos 12 meses, segundo levantamento feito pelo blog Achados Econômicos.

Descontados a taxa de administração e o Imposto de Renda, somente três dos 232 fundos analisados cobriram a alta do Índice de Preços ao Consumidor Amplo (IPCA), indicador oficial de inflação, que avançou 6,5% no período. Ou seja, menos de 2% das opções oferecidas aos clientes.

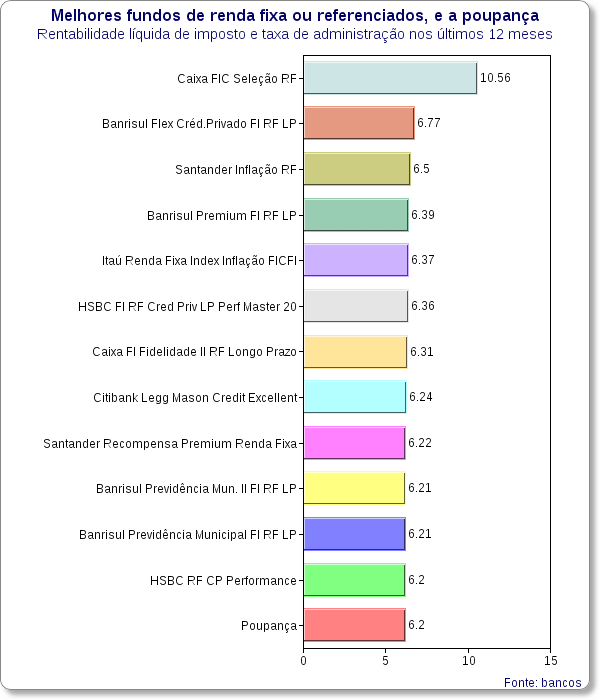

Em relação à poupança, que rendeu 6,2% nos 12 meses encerrados em maio, 12 fundos tiveram desempenho melhor (veja gráfico abaixo).

O fundo que ficou em primeiro lugar, da Caixa, obteve essa rentabilidade por um motivo excepcional: ganhou uma ação na Justiça e conseguiu recuperar parte de um dinheiro que havia investido em CDBs do falido Banco Santos.

Tendência é melhorar

Os números dão uma ideia do péssimo momento vivido pelos fundos de renda fixa. Leia abaixo a análise do professor de economia Pedro Raffy Vartanian, da Universidade Presbiteriana Mackenzie. Para ele, a tendência é melhorar, com os aumentos recentes da taxa básica de juros, a Selic.

“Do ponto de vista macroeconômico, os últimos 12 meses foram marcados por uma queda da taxa Selic justificada pela fraca atividade econômica e pela conjuntura internacional desfavorável.

O afrouxamento da política monetária associado aos reajustes salariais acima da inflação e aos choques de oferta resultou em elevação da inflação. Tivemos, portanto, um cenário pouco comum: uma queda acentuada da taxa de juros combinada com elevação dos preços.

Esta questão de ordem macroeconômica foi o principal determinante para que os fundos tivessem uma perda real.

Outra questão é que, com a taxa de juros em patamares baixos, a taxa de administração dos fundos corrói parte dos ganhos obtidos, reduzindo ainda mais a rentabilidade líquida.

Com o aumento da Selic, a situação irá melhorar. A rentabilidade dos fundos irá aumentar enquanto os preços cairão. Muito provavelmente os fundos terão um ganho líquido real. Ainda assim, não será muito significativo.

A recomendação para o investidor é atentar para a taxa de administração do fundo e tentar utilizar a tributação a seu favor, aplicando seus recursos para um período superior a dois anos e, assim, pagando 15% de imposto de renda.”

Metodologia

O levantamento considerou todos os fundos de investimento de renda fixa (o que inclui as categorias Renda Fixa, Curto Prazo e Referenciado) para pessoas físicas, exceto os que fazem parte dos chamados “private banks”, voltados para grandes fortunas.

Entraram na pesquisa somente os fundos administrados pelos oito maiores bancos de varejo: Banco do Brasil, Itaú, Bradesco, Caixa Econômica Federal, Santander, HSBC, Citibank e Banrisul. Juntos, esses conglomerados têm 93% dos ativos dos bancos em operação no país.

A pesquisa contemplou o período de junho de 2012 a maio deste ano e descontou da rentabilidade a alíquota de Imposto de Renda de 17,5% para fundos de longo prazo e de 0,2% para os de curto prazo.