Volume de empréstimos sobe 564% em dez anos; taxa de juros cai 30 pontos

Sílvio Guedes Crespo

Atualizado às 12h51*

O “boom” dos empréstimos nos últimos dez anos mudou a cara do mercado de crédito brasileiro, conforme mostra um estudo da Anefac, a associação dos executivos de finanças e administradores.

Em todos os cinco principais indicadores de crédito analisados, houve melhora no período, embora, como diz a própria associação, os resultados ainda estejam abaixo do verificado em países ricos.

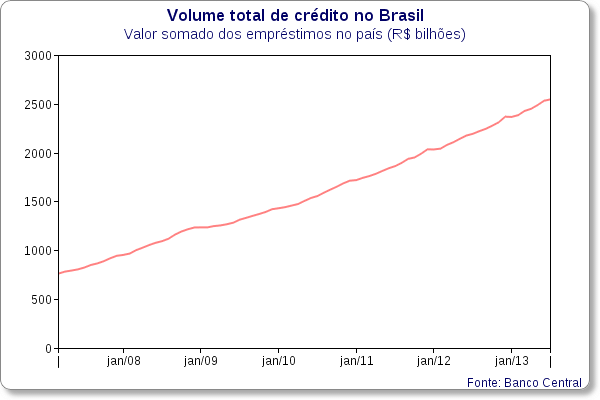

O volume de crédito – total de dinheiro emprestado pelos bancos para pessoas físicas e empresas – é hoje 564% superior ao registrado dez anos atrás. Em junho de 2003, havia no país R$ 381 bilhões em crédito tomado pelos brasileiros; atualmente, há R$ 2,5 trilhões.

Como proporção do tamanho da nossa economia, o crédito passou de 24,7% do PIB (produto interno bruto) para 55,2%. É um avanço notável em um período de dez anos, mas ainda longe do que se observa nos principais mercados do mundo, onde essa proporção chega a superar 100% do PIB.

Ao mesmo tempo, a taxa média de juros, que era de 56,7% ao ano em 2003, hoje está em 26,5%, uma queda de 30,2 pontos percentuais.

Se considerados apenas os juros pagos pelas pessoas físicas, a taxa caiu de 81,4% para 34,9% no período, ou seja, 46,5 pontos percentuais. Nos empréstimos para empresas, a queda foi de 38,6% para 19,3%.

A inadimplência (percentual dos empréstimos com atraso de mais de 90 dias), que estava em 8,8% em junho de 2003, chegou a 5,2% dez anos depois. Entre pessoas físicas, a variação foi de 15,5% para 7,2%; entre as empresas, houve de redução de 4,7% para 3,5%.

Os prazos de financiamento, por sua vez, saltaram 426%, segundo a Anefac. Em média, o brasileiro em 2003 tomava empréstimos para pagar em 7 meses. Hoje, a média é de 38 meses.

Os bancos, embora estejam hoje lucrando muito mais, reduziram o chamado “spread” – diferença entre a taxa de juros que eles pagam quando tomam dinheiro emprestado e a que eles cobram quando emprestam.

O “spread” caiu de 33,2% para 16,7% em uma década, de acordo com a Anefac. Em outras palavras, os bancos passaram a ganhar um pouco menos em cima de cada real emprestado, mas conseguem lucrar mais no total, porque mais do que sextuplicaram a quantidade de dinheiro que concedem na forma de crédito.

“A análise de dez anos das condições de crédito no país demonstra que efetivamente as condições de crédito apresentaram substancial melhora com forte expansão do volume emprestado, redução das taxas de juros, redução dos Spreads bancários, aumento dos prazos médios de financiamento e redução da inadimplência mesmo com todo este crescimento no crédito”, afirma o estudo.

Para os pesquisadores, a inadimplência segue em tendência de queda nos próximos meses, apesar do forte aumento do crédito concedido no período.

Os dados são do Banco Central e foram trabalhados pela Anefac. Os números sobre juros se referem às taxas médias, ou seja, muitos pagam bem mais do que 26% ao ano em um empréstimo, enquanto poucos pagam bem menos (porque têm mais bens e, portanto, garantias, ou simplesmente por terem boa relação com o banco). Como os que pagam menos – por exemplo, as grandes empresas – movimentam muito dinheiro, esse grupo puxa a média para baixo.

Risco de bolha

Miguel Ribeiro de Oliveira, diretor da Anefac e coordenador da pesquisa, não acredita que esteja sendo formada uma bolha de crédito no Brasil, apesar do forte crescimento dos empréstimos nos últimos dez anos. Abaixo, trecho de entrevista que ele concedeu ao blog Achados Econômicos.

Qual o risco de bolha de crédito no Brasil hoje?

Nenhum. Os números demonstram que houve uma redução da inadimplência. O crédito no Brasil foi pautado por seletividade. Não foi dado indiscriminadamente, como ocorreu nos Estados Unidos.

Em segundo lugar, essa expansão ocorreu porque o volume de crédito era muito baixo [até 2003]. Uma coisa é se expandir nos EUA, onde o crédito já é de 160% do PIB. Outra coisa é no Brasil, onde estava em 25% há dez anos e hoje está em 55%.

Os dados pegam um período de dez anos. Mas se olharmos os últimos meses, os indicadores continuam melhorando?

Sim. Do ano passado para cá, melhorou. O volume de crédito não deixou de crescer. Os bancos privados foram mais receosos em emprestar, mas em contrapartida, os públicos emprestaram mais e compensaram.

A única mudança, que foi pontual, foi a das taxas de juros e do ''spread'', que aumentaram em decorrência da elevação da taxa básica de juros, por causa da inflação. Mas a tendência, passada essa fase de inflação, é que voltem a diminuir.

Como o mercado de crédito está tão bem em um momento em que a economia, em geral, não cresce?

As pessoas continuam comprando imóvel, financiado a 35 anos, continuam fazendo um consignado etc. Se o país estivesse crescendo mais, o crédito iria crescer mais ainda.

* Acrescentada entrevista no final do post.