Após decisão do BC, saiba escolher as melhores aplicações de renda fixa

Sílvio Guedes Crespo

Receba atualizações do blog Achados Econômicos pelo Facebook

Depois que o Banco Central decidiu interromper o ciclo de alta da taxa básica de juros, a Selic, mantendo-a em 11% ao ano, alguns títulos do Tesouro Direto tendem a continuar com rendimento acima de diversas outras modalidades de aplicações de renda fixa.

O CDB (Certificado de Depósito Bancário) também segue como um bom negócio, mas apenas para quem consegue uma taxa perto de 90% do CDI, ou superior.

Já a poupança e os fundos DI devem apresentar uma rentabilidade menor do que a do Tesouro e do CDB.

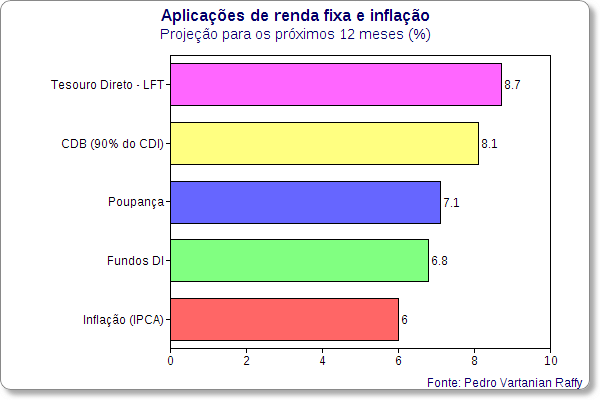

A conclusão é de um estudo do economista Pedro Raffy Vartanian, professor da Universidade Presbiteriana Mackenzie, feito a pedido do blog Achados Econômicos.

As projeções do gráfico acima consideram a rentabilidade líquida de impostos e taxas de administração, com resgate após 12 meses. Elas foram feitas a partir da média que cada uma dessas aplicações teve desde que o BC aumentou a taxa básica de juros para 11% ao ano, em 3 de abril.

Em relação à poupança, a rentabilidade é mais previsível porque é definida por lei. Enquanto a taxa básica de juros se mantiver no atual patamar, a caderneta tende a render 7,1% anuais.

No caso das LFTs (Letras Financeiras do Tesouro), que são títulos do Tesouro Direto, a chance de erro de uma projeção também é pequena, pois esses papéis são indexados à taxa Selic. Eles devem render 8,75% anuais enquanto o juro básico continuar em 11%.

Já para os demais títulos do Tesouro, não vale a pena fazer uma previsão porque eles variam muito ao longo do ano, conforme as expectativas dos investidores. Como foi dito neste blog, as NTN-B (Notas do Tesouro Nacional B), por exemplo, chegaram a subir 11% em apenas 30 dias, depois de caírem mais de 20% em meses anteriores.

A expectativa em relação aos fundos DI foi feita com base na média desta categoria encontrada nos cinco maiores bancos. No caso dos fundos da categoria Renda Fixa, Raffy considerou prudente não fazer uma previsão porque eles tiveram perdas acentuadas no ano passado e podem ter ganhos atípicos este ano, como parte da recuperação, o que os torna menos previsíveis. O mais provável é que eles tenham melhores resultados em 2014.

A boa notícia é que, diferentemente do ano passado, em 2014 as quatro modalidades de investimento aqui estudadas devem render acima do índice oficial de inflação. A projeção mediana de analistas é de que o IPCA (Índice de Preços ao Consumidor Amplo) avance em torno de 6% nos próximos 12 meses.

Como escolher

A escolha da melhor aplicação depende não apenas da rentabilidade apresentada, mas também do prazo desejado pelo investidor.

Para quem tem certeza de que não vai precisar usar o dinheiro em menos de dois anos, uma boa aplicação é o Tesouro Direto, em que não há taxa de administração, como ocorre com os fundos de investimento.

Existe somente uma taxa de custódia, de apenas 0,3% ao ano, e a corretagem, que varia de zero a 2% ao ano, mas normalmente fica em torno de 0,5% (veja aqui quanto o seu banco cobra).

A vantagem do Tesouro Direto é a boa rentabilidade. A NTN-B com vencimento em maio de 2019, por exemplo, hoje está pagando inflação mais 5,89%. A desvantagem é o prazo: para obter esse rendimento, o investidor tem que aguardar cinco anos sem mexer no dinheiro. Se retirar antes, corre o risco de ter uma rentabilidade nula ou até negativa.

Quem vai precisar do dinheiro nos próximos meses pode investir em um título pós-fixado, como a Letra Financeira do Tesouro. O risco desse papel é de o Banco Central reduzir a taxa básica de juros. Se isso ocorrer, o investidor ganha menos. Porém, não há perspectiva de que isso ocorra nos próximos 12 meses. Ao contrário, analistas consultados pelo BC acreditam que o juro básico suba de 11% para 11,25% ainda em 2014 e atinja 12% no final do ano que vem.

Para quem quer mais segurança, a poupança se tornou uma opção razoável, pois deve pagar 7,1% nos próximos 12 meses, ou seja, ficará acima do índice oficial de inflação. A desvantagem é que o rendimento é mensal, não diário, como nos fundos de investimento. O poupador só ganha a cada mês completado.

Os fundos de investimento ainda não vêm apresentando uma boa performance. Perderam muito no ano passado e recuperaram apenas parte. No caso dos fundos DI, a projeção do economista Pedro Vartanian é de uma alta média de apenas 6,8% em 12 meses (já descontado o IR), a menor das quatro modalidades estudadas.