Rendimento da nova poupança em 12 meses volta a acompanhar a inflação

Sílvio Guedes Crespo

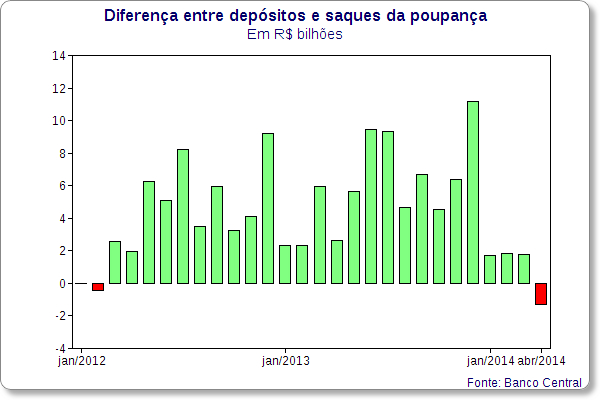

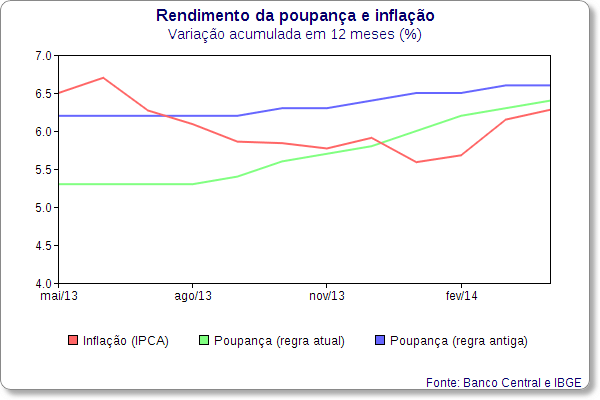

O rendimento da nova poupança voltou a acompanhar o índice oficial de inflação no primeiro quadrimestre de 2014, depois que o governo aumentou a taxa básica de juros de 7,25% ao ano, em abril do ano passado, para os atuais 11%.

A caderneta rendeu 6,4% no período de 12 meses de maio do ano passado a abril de 2014, para depósitos que foram feitos depois que o governo mudou as regras da poupança, em 4 de maio de 2012.

Para quem já tinha dinheiro aplicado antes das novas regras, o rendimento de maio de 2013 a abril deste ano foi de 6,6%. No mesmo intervalo, o IPCA, indicador oficial de preços, registrou uma alta de 6,28%.

O gráfico abaixo mostra que o rendimento anual da nova poupança vinha perdendo para a inflação desde maio do ano passado, e continuou com essa defasagem até dezembro. Isso ocorreu porque a taxa básica de juros, a chamada Selic, estava mais baixa, enquanto a inflação estava acelerando.

Os depósitos feitos antes da mudança de regras, diferentemente, já estavam rendendo acima da inflação desde agosto do ano passado.

Em janeiro deste ano, a caderneta passou a ficar ligeiramente acima do índice oficial de preços, apesar de a inflação permanecer perto do teto da meta do governo, que é de 6,5% ao ano.

O rendimento da poupança atualmente depende da taxa básica de juros. Até 3 de maio de 2012, a caderneta rendia 0,5% ao mês mais TR (Taxa Referencial, calculada pelo Banco Central a partir da remuneração que os bancos cobram uns dos outros).

A partir de 4 de maio daquele ano, o governo determinou que, quando a Selic for de 8,5% ao ano ou menos, a poupança deve render 70% da taxa básica de juros mais TR. Com a Selic superior a 8,5%, a poupança rende os 0,5% mensais mais TR.

Vale lembrar que a regra nova só vale para os depósitos feitos a partir de 4 de maio de 2012. Para quem já tinha dinheiro na poupança antes disso e não sacou, continuam valendo as normas antigas.

Esses dados mostram o desempenho passado da poupança e a inflação. Evidentemente, não há garantias de que tal tendência continuará, considerando que parte dos analistas projeta um aumento da inflação. Se isso de fato ocorrer, a poupança pode voltar a perder poder de compra, e o investidor deverá se arriscar mais se quiser um retorno maior.