Brasil gasta quase um Itaquerão por dia com juros da dívida pública

Sílvio Guedes Crespo

Seja avisado de posts como este pelo Facebook

O Itaquerão, estádio que abrirá a Copa do Mundo de 2014 amanhã com jogo entre Brasil e Croácia, custou R$ 1,2 bilhão.

A cada dia útil, o setor público brasileiro gasta quase esse valor pagando juros aos seus credores. O governo destinou no ano passado R$ 249 bilhões a juros da dívida pública, o que dá uma despesa diária média de R$ 988 milhões, considerando um ano com 252 dias úteis.

Juntas, as construções ou reformas dos estádios a serem usados nas 12 cidades-sede da Copa custaram cerca de R$ 8 bilhões. Em nove dias úteis, o setor público do país gasta essa mesma quantia pagando juros.

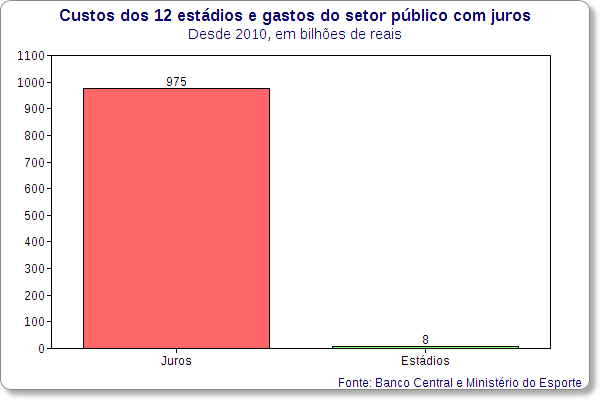

As obras nos estádios começaram em 2010. Daquele ano até abril de 2014, enquanto foram gastos R$ 8 bilhões na construção ou reforma das arenas, o setor público entregou R$ 975 bilhões aos credores, como mostra o gráfico abaixo.

Opinião

Os números mostram que a Copa não é, nem de longe, um problema econômico significativo para o país. Desde julho do ano passado, quando as manifestações por transporte e outras reivindicações deram lugar ao slogan “Não vai ter Copa”, os credores do setor público embolsaram R$ 211 bilhões, ou 24 Copas do Mundo, por meio dos juros da dívida.

Os críticos da realização da Copa no Brasil costumam cometer três erros básicos.

O primeiro é estimar os gastos da Copa em torno de R$ 30 bilhões. Na verdade, esse número junta o custo dos estádios (R$ 8 bilhões) com o de várias obras que pouco têm a ver com futebol.

Nesses R$ 30 bilhões estão incluídos, por exemplo, R$ 6,2 bilhões em reformas de aeroportos, segundo levantamento feito pela Folha, e outros projetos de infraestrutura, como o Veículo Leve sobre Trilhos (VLT) de Cuiabá (R$ 1,6 bilhão) e a Transcarioca, via expressa que liga o Aeroporto do Galeão à Barra da Tijuca, no Rio de Janeiro (R$ 1,7 bilhão).

Outro erro está em supor que 100% dos gastos com estádio são estatais. Na verdade, há dinheiro público, mas a proporção exata ainda não foi calculada, porque os recursos federais estão saindo na forma de empréstimos via bancos públicos, ou seja, serão devolvidos.

O Banco Nacional de Desenvolvimento Econômico e Social (BNDES) fornece empréstimos com juros menores do que os bancos privados. Dessa forma, o gasto público não equivale ao valor do empréstimo, e sim à diferença entre os juros que o governo paga quando toma dinheiro emprestado e os que ele recebe quando empresta.

Já nos gastos dos Estados há dinheiro do próprio orçamento, ou seja, dos impostos pagos pela população.

Ainda, existem os incentivos fiscais que já custaram ao Tesouro R$ 1,3 bilhão até agora segundo o jornal ''Valor Econômico''.

O total de dinheiro público usado nos estádios corresponde a uma parcela, que ainda não foi calculada com precisão, dos R$ 8 bilhões.

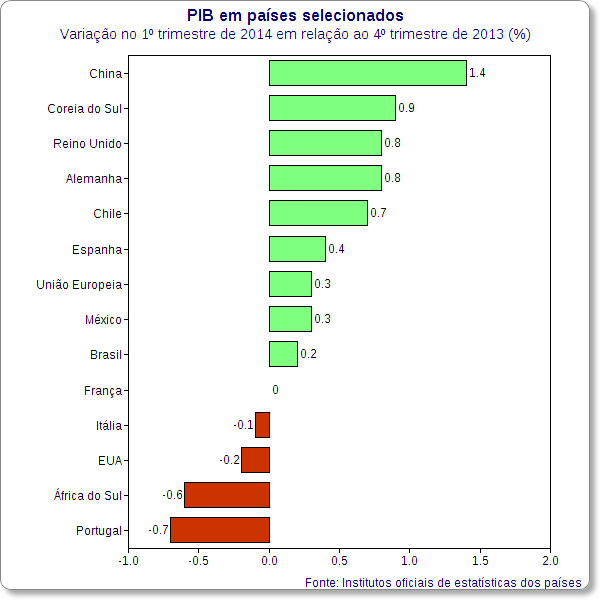

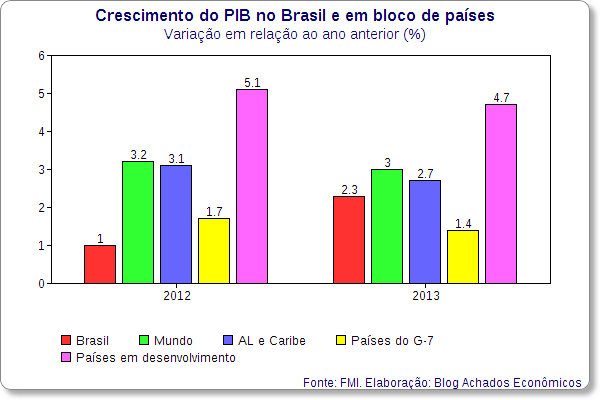

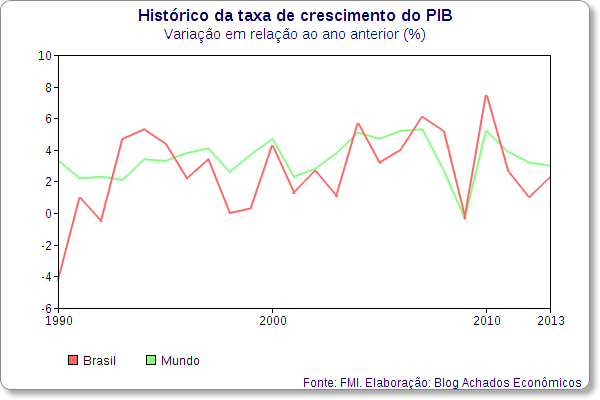

Um terceiro erro comum dos críticos da Copa está em ignorar o retorno econômico da realização do evento. Tal cifra é muito difícil de precisar, pois exigiria que soubéssemos como estaria o país se o Mundial não ocorresse. Cada estudo desse tipo pode chegar a um valor diferente. No mais recente deles, Bráulio Borges, da consultoria LCA, calcula que a Copa pode contribuir com 1 ponto percentual no crescimento do PIB (produto interno bruto) do país neste ano.

O fato de haver todas essas ressalvas aos críticos da Copa não quer dizer que não se possa ser contra o evento ou à forma como ele foi organizado. Ao contrário, qualquer indício de superfaturamento, como foi apontado pelo Tribunal de Contas da União (TCU) no caso do Mané Garrincha, deve ser amplamente divulgado, de modo que os corruptos sejam punidos, e o dinheiro público, ressarcido. Para isso, a população deve acompanhar todos os desdobramentos de casos como esse – como deveria monitorar, aliás, qualquer gasto público, não só os da Copa.

Também, a decisão de gastar bilhões em estádios, mesmo que ocorra sem corrupção nenhuma, pode e deve ser legitimamente questionada, ainda mais que as despesas finais acabaram ficando três vezes maior do que a previsão inicial. Mesmo que os R$ 8 bilhões sejam uma fração dos gastos com juros, poucos projetos públicos têm valores tão altos, pois o orçamento é todo amarrado a um conjunto de despesas correntes.

O argumento econômico mais convincente dos críticos da Copa, a meu ver, está na comparação com outros países. Os estádios no Brasil custaram o dobro do verificado na Alemanha e na África do Sul.

Mesmo esse apontamento, no entanto, precisa de retoques. Tal comparação ignora o fato de que, no Brasil, dez estádios foram amplamente reformados ou construídos do zero, enquanto na Alemanha oito das 12 arenas já tinham boa estrutura e sofreram intervenções menores, como mencionou um estudo dos professores Sandro Cabral e Antonio Francisco Silva Júnior, da Universidade Federal da Bahia.

Um estudo da consultoria KPMG aponta outro cuidado que deve ser feito quando se comparam custos de estádio: deve-se considerar o número de assentos, e não o valor total gasto. Por essa metodologia, o inglês Wembley é o mais caro do mundo, com um custo de R$ 32,4 mil por assento, seguido pelo Emirates Stadium, também em Londres (R$ 23,3 mil por assento).

O Mané Garrinha, de Brasília, é o terceiro (R$ 20,7 mil); o Maracanã, o sétimo (R$ 15,6 mil); o de Manaus está em 10ª, e o Itaquerão, em 12º (R$ 12,6 mil). Dos 20 estádios mais caros do mundo, dez estão no Brasil.

Questionar a quantia de dinheiro público gasta em estádios é legítimo e necessário. Mais ainda neste momento, em que o governo precisa conter despesas para evitar a inflação e poder reduzir os juros. Além disso, existem os impactos sociais das obras da Copa, em cujo mérito não vou entrar aqui.

Mas tais críticas devem ser feitas com fundamento. Do contrário, elas só servirão para encobrir o debate sobre os maiores desafios econômicos do país. Na minha visão, os problemas ocorridos na organização da Copa não podem ser ignorados, mas, no atacado, a decisão de realizar o evento no país é positiva. Sempre se poderá dizer que esse dinheiro poderia ser alocado em outros projetos. Porém, entretenimento, esporte e cultura também são importantes.

Maiakovski chegou a escrever: “Melhor morrer de vodka do que morrer de tédio”. Infelizmente, não poderei morrer de cachaça nesta Copa – minha esofagite não permitirá que eu chegue à terceira dose. Mas, se considerarmos o aspecto econômico, parece-me justo que o único país cuja seleção participou de todos os mundiais possa receber seus adversários em casa ainda neste início de século.